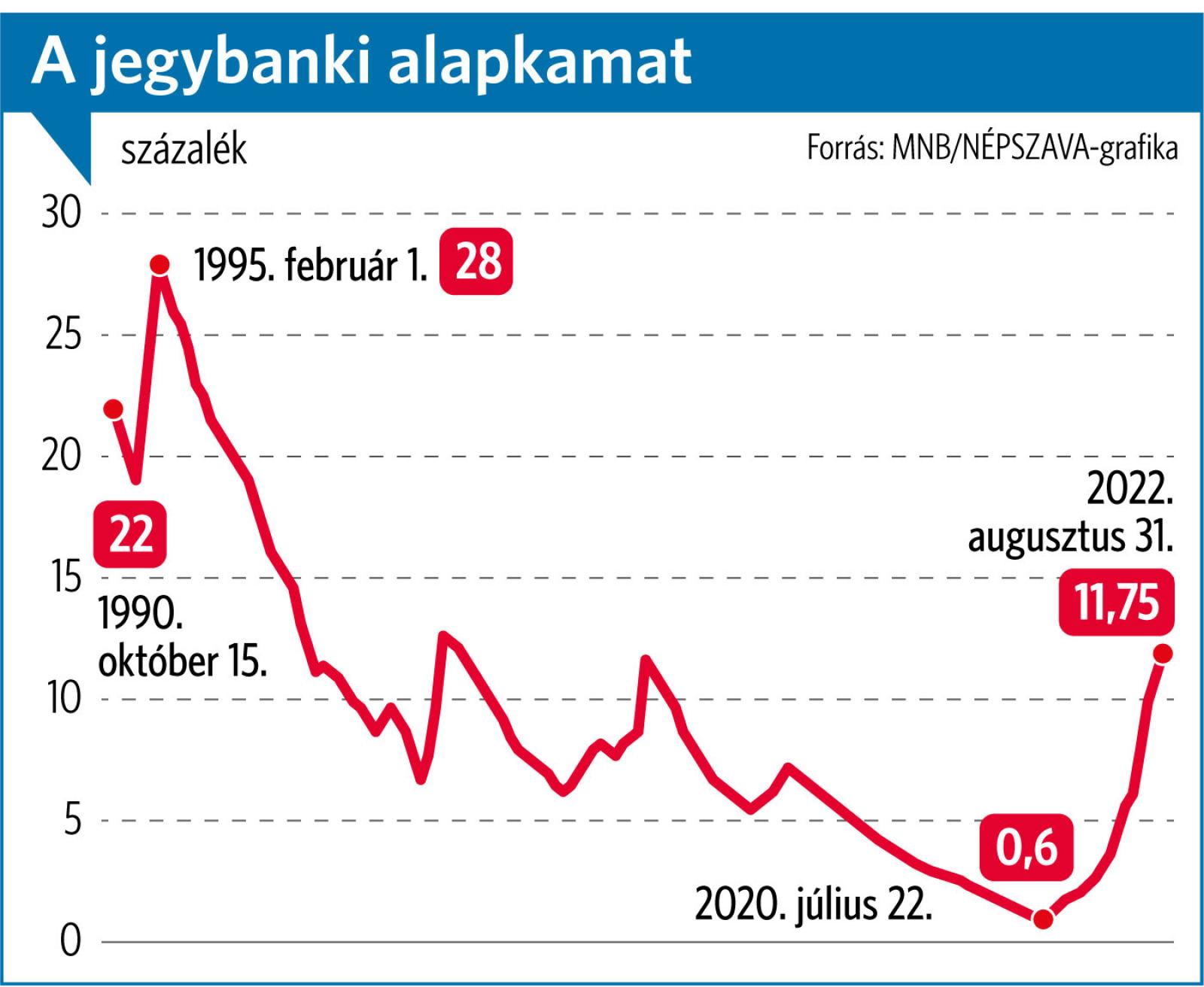

A 2008-ban kirobbant gazdasági válság idején sem látott szintre, 11,75 százalékra emelte a héten az alapkamatot a Magyar Nemzeti Bank (MNB). Ennél hajszállal magasabb, 12 százalék legutóbb 2004 tavaszán, majdnem ekkora, 11,5 százalék pedig 2008 októberében volt az irányadó ráta. A jegybanki szigorítás bő egy éve kezdődött – tavaly nyáron még 0,9 százalékon is állt az alapkamat -, és Virág Barnabás MNB-alelnök szavai alapján a folyamatnak még koránt sincs vége.

A szigorítások miatt a piaci kölcsönök is egyre drágulnak, az alapkamatemelés ugyanakkor még nem teljesen szivárgott át a hitelkamatokba. Júliusban például a forint célú lakáskölcsönök átlagos hiteldíjmutatója (thm) kerek 8 százalék volt az MNB adatai szerint, holott az irányadó ráta ekkor már 9,75, majd 10,75 százalékon állt. A bankok eddigi lépései alapján azt látszik, hogy nagyjából három hónapos késéssel követik az alapkamat-emeléseket, ami azt jelenti, hogy forró ősz következhet ebből a szempontból. A jegybank ugyanis nyár eleje óta majdnem megduplázta az irányadó kamatot.

A pénzintézeteknek azonban óvatosan kell bánniuk az emelésekkel, hiszen elfogyhatnak hitelképes ügyfeleik. A keresetek ugyanis egyáltalán nem növekedtek olyan tempóban, mint amilyen gyorsan az elmúlt fél évben megdrágultak a hitelek. Februárban - 2,9-3,4 százalékos alapkamat mellett - még 4,78 százalék volt a lakáshitelek esetében az átlagos thm. A Bank.360.hu hitelkalkulátora szerint akkor egy 20 évre felvett 20 millió forintos jelzálogkölcsön havi törlesztőrészlete 128 306 forint volt. Augusztus végén viszont egy ugyanilyen hitelt már 165 395 forintos törlesztőrészlettel lehetett csak fölvenni. Ez egyrészt azt jelenti, hogy a 20 milliós hitelért már nem 30,8 millió, hanem 39,7 millió forintot kell majd összességében visszafizetni. Másrészt – és ez hathat igazán a hitelkeresletre – egy ekkora törlesztőrészlet már nem fér bele a mediánbért kereső alkalmazottak anyagi kereteibe. A jegybanki adósságfék-szabályok miatt ugyanis a havi törlesztőrészlet nem lehet több a nettó a jövedelem felénél, magas kereset esetén a 60 százalékánál. A KSH-nál a júniusi kereseti statisztika a legutolsó elérhető adat, eszerint a teljes munkaidős alkalmazottak bruttó mediánbére 389 ezer forint volt. Ez adókedvezmények nélkül nettó 259 ezer forint, vagyis a napi 8 órában dolgozó alkalmazottak fele legfeljebb ennyit, vagy ennél is kevesebbet visz haza. Ők tehát – hacsak nem vonnak be adóstársat - legfeljebb havi 129 500 forintig adósodhatnak el.

Ebbe fél éve épp belefért volna a 20 millió forintos, 20 évre felvett kölcsön, most viszont ekkora keresettel már csak 15 millió forint igényelhető.

Ennyi pénzből viszont csak akkor lehet ma Magyarországon lakást venni, ha a vásárlónak van legalább 7,3 millió forint önereje. Az idei első negyedévben legalábbis a KSH adatai szerint a használt lakások országos átlagban 22,3 millió forintért cseréltek gazdát. Az országos átlagár azonban elég csalóka, hiszen például Budapesten egyre több kerületben már az 1 millió forintos négyzetméterár a jellemző. Az OTP Ingatlanpont adatai szerint a fővárosban 22 millió forintból legfeljebb egy 29,5 négyzetméteres garzon jönne ki. Győrben, Debrecenben, Veszprémben vagy Székesfehérváron 42-43 négyzetméteres lakásra elég a 22 millió forint.

Vélhetően mindezek együttesen szerepet játszottak abban, hogy a nyár folyamán jócskán megtorpant a lakáshitelezés. Bár a szabadságolások miatt az ingatlanpiaci forgalom, és ezzel együtt a lakáshitelezés némiképp lelassul nyáron, az MNB júliusi adatai meglehetősen erőteljes, bő 30 százalékos visszaesést mutatnak az újonnan megkötött szerződéseknél – mind a júniusi, mind az egy évvel ezelőtti szinthez képest.

A visszaesés ráadásul a piaci hiteleknél következett be – ezekből 40 százalékkal kevesebb fogyott, mint egy éve -, miközben az államilag támogatott hitelekből 2 milliárd forinttal többet folyósítottak júliusban.

Mindez mutatja, hogy a piacihoz mérten egyre kedvezőbb kamatozású, államilag támogatott konstrukciók iránt töretlen, sőt nagyobb (lenne) az igény. A visszaesés egyelőre nem tűnik átmenetinek: a júliusi 92 milliárd forint után - a Duna House Pénzügyek becslése alapján - augusztusban 90 milliárd forint jelzáloghitelt helyeztek ki. A nyár utolsó hónapjára 9 748 adásvételt becsül az ingatlanközvetítő cégcsoport. Ez júliushoz képest ugyan több mint 8 százalékos növekedés, tavalyhoz képest azonban 14 százalékos visszaesés. Sőt, ennél kevesebb tranzakcióra augusztusban csak 2014-ben volt példa.

Szabadulnának a magas rezsijű ingatlanoktól

Bővebb kínálat mellett esett vissza az érdeklődés az eladó ingatlanok iránt a nyár végén. Augusztusban tavalyhoz képest 7 százalékkal több, bő 34 ezer ingatlant hirdettek meg eladásra, az ezek iránti érdeklődés viszont éves szinten 8, júliushoz képest 3 százalékkal csökkent. Az ingatlan.com adataiból úgy tűnik, hogy a tulajdonosok az új rezsiszabályok miatt igyekeznek megszabadulni kevésbé korszerű ingatlanjaiktól. A közepes állapotú ingatlanok hirdetéseinek száma 9, a felújított és újszerű lakások és házaké viszont csak 5-6 százalékkal emelkedett. Balogh László, az ingatlan.com vezető gazdasági szakértője szerint a korszerűsítésre váró ingatlanok jelentős részénél magas az energiafogyasztás, emiatt sok ilyen ingatlan kerülhet piacra a következő hónapokban.

Még mindig feleakkora a kamat, mint az infláció

Az egyre magasabb inflációs környezetben a növekvő piaci hitelkamatok még mindig negatív reálkamatot jelentenek. Miközben ugyanis most az átlagos lakáshitelkamatok 8-9 százalék körül mozognak, az MNB augusztusra már 15-16 százalékra becsülte a pénzromlás ütemét, amely az elemzők szerint az év végén a 20 százalékot is átlépheti.