A 2008-as pénzügyi világválság mindenhol mérlegük ésszerűsítésére kényszerítette a bankokat, vagyis arra, hogy összhangba hozzák hiteleik és betéteik állományát. Ez nem jelenthet mást, mint a hitelezési aktivitás csökkentését, hiszen a betétállományt jóval meghaladó, nagyon eltérő futamidejű vagy más valutában számított kihelyezés mind-mind rizikót jelent, mégpedig a válság előttinél lényegesen nagyobbra értékelt kockázatot.

A bankok tehát eleve jóval kevesebb hitelt adnának - mondta a Népszavának Csillag István volt gazdasági miniszter. Nálunk ehhez a kedvezőtlen hatáshoz még hozzájárult a Fidesz-kormánynak a bankokat nehéz helyzetbe hozó politikája is. Figyelemre méltó, hogy Magyarországon a válság viszonylag kevés hitelbedőléssel járt, kis túlzással azt is mondhatnánk, hogy a kormány pótolta a válság hatását - tette hozzá Várhegyi Éva, a Pénzügykutató Zrt. tudományos tanácsadója.

Orbánék a ciklus végéig nem tudták beindítani a gazdasági növekedést, pénzt tehát máshonnan szereztek, azokat az ágazatokat támadták meg, amelyek belföldön realizálják bevételeiket - mondta Csillag. A három és fél év alatt ezermilliárdot vettek ki a bankrendszerből a megnövelt különadóval, a tranzakciós illetékkel és a devizahitelesek végtörlesztésével - sorolta Várhegyi Éva. Az adóztatási önkény szimbóluma lett, amikor tavaly a tervezettnél kevesebb jött be a tranzakciós illetékből, mire a hiányzó summát egyfajta pótadóként vetették ki kvázi adóalap nélkül.

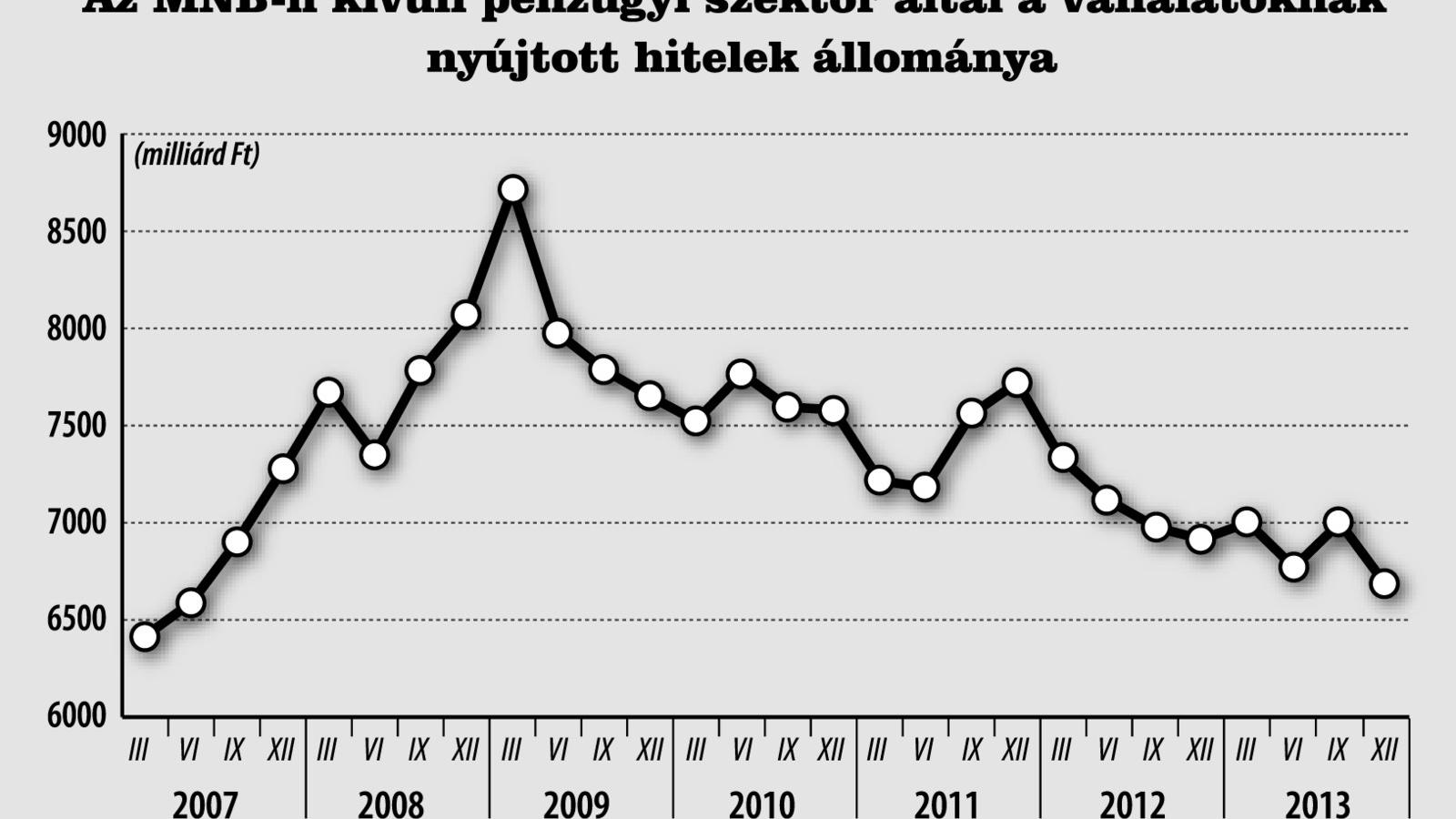

A bankok nem reagálhattak máshogy, mint hitelezési tevékenységük redukálásával. Ott tartunk, hogy nemcsak a gazdaság expanzióját, vagyis a fejlesztéseket nem finanszírozzák a bankok, de szűkítik az egyszerű újratermelést lehetővé tevő forgóeszközhiteleket is - hívja föl a figyelmet Csillag István.

A negatív hatások egymásra halmozódnak. A devizahiteles végtörlesztés például a fizetőképes adósokat vette ki a pénzintézetek ügyfélportfóliójából, a megmaradtak törlesztési hajlandósága persze nemcsak ezért romlik, hanem azért is, mert egyre többen hiszik el a kormányerőknek, hogy a devizahitel "hibás termék", amelyet tulajdonképpen nem is kell visszafizetni, illetve hogy majd "kimentik" őket a kötelezettségeik alól.

A jelentősebb kereskedelmi bankok egyelőre nem távoznak az országból, de egyre inkább közelítik a zombiüzemmódot, vagyis jelen vannak, de nem hiteleznek, pontosabban kevesebb hitelt adnak, mint amennyi lejár.

Egyes felmérések szerint a hitelezési visszaesésért 50 százalékban a hitelkereslet visszaesése a felelős - mondta Várhegyi Éva. A vállalkozásoknak nem bővülnek a piacaik, kevés a fejlesztési lehetőség.

Egyre keményebb konkurenciát jelent a bankoknak a betétgyűjtésben az állam is. Az állampapírok kamatával kell versenyezni, hiszen a kormány növeli az adósságfinanszírozásban a forintban illetve a hazai lakosság számára kibocsátott papírok súlyát.

A magyar kereskedelmi bankok zöme külföldi tulajdonú, megváltozott az anyacégek magatartása is. Most már csak a hiányzó tőkét pótolják, nem hoznak ide külföldi betétgyűjtésből származó forrásokat, hogy kihelyezzék. A zsugorodás hatásaira újabb zsugorodással válaszolnak, fiókokat zárnak be, leépítik a létszámot. A kevesebb hitelhez, kevesebb forráshoz kevesebb banki szaktudás társul, ez pedig az ügyfelek kiszolgálását rontja.

Az ördögi körből nem lesz könnyű kitörni, az elemzők alapvetően pesszimisták. Egyetértenek abban, hogy egy másfajta gazdaságpolitika, a bizalom helyreállítása, a bankellenes demagógia abbahagyása lenne a legfontosabb lépés.

Bepöccen vagy leég

A növekedési hitelprogramnak (nhp) biztosan lesz pozitív hatása, kérdéses azonban, hogy megéri-e. Semmi sincs ingyen, a bankoknak 0 százalékon adott pénz (amelyet ők maximum 2,5 százalékon adhatnak tovább a vállalkozásoknak) ugyanis sokba kerül majd a költségvetésnek, hiszen a pénz ára a jegybank mérlegét rontja.

Kérdés, hogy ez az indítómotor egy pöccintésre beindítja majd a gazdaság motorját, vagy az indítómotorral akarunk haladni. Mert akkor csak pár méterig jutunk, és a szerkezet is leég - ezzel a hasonlattal érzékeltette egy konferencián Bod Péter Ákos egyetemi tanár, hogy az nhp nem csodaszer, egy halott gazdaságba nem fog tudni életet lehelni.

A tavaly nyári, 750 milliárdos első nhp-ben a hitel nagy részét a vállalkozók korábbi kölcsönök kiváltására használták, a pénz harmada mehetett tényleges fejlesztésre - véli Várhegyi Éva. A mostani, 2000 milliárdos második programban elvileg ez már tilos, persze kiskapu mindig van. A kutató azt azonban pozitívumnak gondolja, hogy a programba bevonták a kereskedelmi bankokat, és nem valamely állami bank osztogatja a hitelt.

Paradox módon azonban a bankok az nhp-vel is rosszul járhatnak. Ha nincs az országban elég életképes hiteligény, sok lesz a bukás, amire nem ad fedezetet a hitelintézetek 2,5 százaléka. Vagy nem fogy el a keret, ami viszont azt jelenti, hogy nem éri el a célját az akció.