Egy és egynegyed év telt el a kata-törvény benyújtása és villámgyors elfogadása óta, 2022 júliusában még hatalmas tüntetés fogadta a kata módosításának – pontosabban mondva inkább eltörlésének – hírét, a több napon át tartó tiltakozó demonstrációhullámnak idővel vége szakadt, mindenki a maga módján igyekezett megoldást keresni a katanélküliségre.

A kata eltörlése a magyar kulturális élet minden szegmensét érintette: a színházi és filmes világot, a zeneipart, a képzőművészeti dolgozókat és a könyvipar szereplőit is. Egy könyvillusztrátor november elején a közösségi médiában rakott ki egy posztot tíz hónapon át tartó munkája eredményéről, melyet szabad esték, hétvégék és nyaralás nélkül hozott létre, majd hozzátette: „mindez ma, Magyarországon annyit ér, amennyit egy kezdő Penny-s pénztáros 3 hónap alatt kap vagy egy pár éve dolgozó 2 hónap alatt.” Most, egy és egynegyed évvel a kata megszűnése után látszik, hogy jelentős jövedelemkieséssel kell számolnia a kulturális szcéna dolgozóinak, az infláció és a rezsiár növekedése pedig csak rontja a helyzetet.

– Én jelenleg annyit keresek havonta nettóban, mint 2005-ben – mondta el lapunk megkeresésére egy anonim nyilatkozó tervezőgrafikus – nem dolgozom keveset, ahogy a többiek sem, inkább sokat. Ennél többet nem tudok, és nem is akarok. – A megszólaló szerint az átalányadó nem kifizetődő a könyvipar háttérdolgozói számára – a kiadók nem fizetnek többet, ha igen, az nagyon minimális, a költségeink viszont a duplájára nőttek úgy, hogy az inflációt még nem számoltam hozzá. Rengeteg fontos eszközünk van, amik idővel elhasználódnak, jelenleg kellene vennem egy új gépet, ami az én munkámnál ez nem egy kétszázezer forintos laptop, hanem alsó hangon egymilliós. – A tervezőgrafikus elmondása szerint a kata megszűnése óta napokat dolgozik egy borítón nettó 60-80 ezer forintért (bruttó 90-120 ezer), amit viszont két óra alatt elkölt egy hétvégi bevásárlásnál.

Lehet számolgatni, hány borítót kell megterveznem havonta ahhoz, hogy kitermelődjön bruttóban 800 ezer forint, és megmaradjon 400 ezer forint nettóban, de nem tudok havonta nyolc borítót megtervezni, és nincs is annyi megrendelésem

– mondta – én már tényleg mindenen spórolok, nem költök felesleges dolgokra, és így is tragédia. – A tervezőgrafikus úgy emlékszik, pár éve az Iparkamara anonim kérdőíveken kérdezte katás vállalkozókat, mindenki tudta, hogy módosítani fognak az adózási formán, de hogy ennyi ember számára elérhetetlenné váljon, arra nem gondoltak. – Mindenki hasonlókat érzékel a szakmában, rengeteget tanultunk és dolgoztunk azért, hogy azzal foglalkozhassunk, amit szeretünk. Én imádom a munkámat, de egyre frusztráltabb vagyok, és ez lassan a rovására megy. – Az érintett szerint az is nehezíti a helyzetet, hogy nincs érdekvédelmi szervezet, akikhez fordulhatnának a problémájukkal – erről kellett volna nemzeti konzultációt tartani, nem másról – jegyezte meg.

A szabály

Az Országgyűlés döntése értelmében 2022 szeptember 1-jétől az eddiginél magasabb bevételi értékhatárig, 18 millió forintig lesz alkalmazható a kisadózó vállalkozók tételes adója, ismertebb nevén a kata. Tavaly ősz óta ezt az adózási formát csak a lakosság részére saját szolgáltatást nyújtó vagy termékeket értékesítő egyéni vállalkozók használhatják, ez alól kizárólag a taxis személyszállítást végzők képeznek kivételt.

A kultúra dolgozói területenként máshogy élik meg a kata megszűnését, de egységesen elmondható: mindenki visszasírja a régi időket – röviden annyit tudnék mondani, hogy amikor katás voltam, mindent tudtam egyedül intézni – válaszolt lapunk megkeresésére egy névtelenséget kérő színész – sose volt könyvelőm, átláttam a rendszert, minden munkámról tudtam számlát adni. Amióta nem katázhatok, egy művészeti ügynökség intéz mindent helyettem. Azért is volt jó a kata, mert egyszerűsége miatt minden művészi munkát végző személy tudta kezelni, hiszen köztudomásúan nem mi vagyunk az adminisztráció mesterei – mondta el a színész, aki nem érzékel komoly jövedelemcsökkenést, mivel szerencsére elég munkája van és mellékállásban nem művészeti területen is dolgozik – leginkább az a zavaró, hogy nem tudnám egyedül kezelni az új rendszert és mindig görcsbe rándul a gyomrom, ha kapok egy értesítőt, ott van bennem a félelem, hogy valamit elrontottam – tette hozzá.

Nagyobb bevétel: magasabb adóteher

A korábbi katás vállalkozók lehetőségeiről Kovács Dénest, a Magyar Adótanácsadók és Könyvviteli Szolgáltatók Országos Egyesületének elnökségi tagját kérdeztük.

Mit tapasztalnak, a kulturális éra egykori katás dolgozói milyen adózási formát választottak a KATA helyett, mire tértek át a színházi, filmes, művészeti dolgozók (képzőművészek, iparművészek), a zeneipar és az irodalmi élet dolgozói?

Aki egyéni vállalkozó maradt, szinte kivétel nélkül átalányadózásra tért át. Ez az adónem a művészek esetén 40 százalék költséghányadot ismer el, illetve egy bizonyos összegig adómentes a jövedelem. A sajtóban általában erről lehetett hallani, szerencsés esetben egy előzetes kalkuláció is történt. A számításaink szerint is ez a legkedvezőbb adózási forma azoknak, akiknek kevés tényleges költsége van. Sok vállalkozó megszűnt. Ők többségében ugyanebben a szektorban munkavállalóként helyezkedtek el, gyakran azoknál a cégeknél, akiknek eddig számláztak. Tíz évvel ezelőtt, a kata indulásakor, ezzel ellentétes folyamat zajlott, hiszen a cégek és munkavállalóik gyorsan rájöttek, hogy sokkal kedvezőbben fizethetik a béreket, ha katás vállalkozóként számláznak az alkalmazottak. A művészek esetén is lehetőség van arra, hogy nem egyéni vállalkozóként, hanem csak adószámos magánszemélyként végezzék a tevékenységet. Ez elsősorban nem a szolgáltatásokat nyújtóknak (pl. zenészeknek), hanem a termékértékesítést végzőknek kedvező (pl. egy festőnek, aki értékesíti az elkészült festményét).

Romolhatott az életszínvonala a kulturális terület dolgozóinak a kata módosítása óta? Nagymértékű a jövedelemcsökkenés?

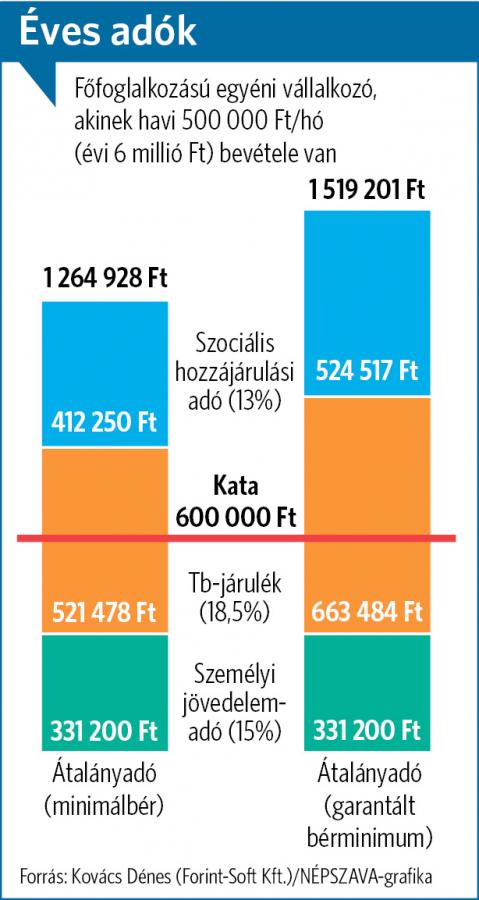

Ha a köztehernövekedést nem tudták beépíteni áraikba, akkor természetesen csökkent a jövedelmük is. Fontos leszögezni, hogy a felvetett probléma nemcsak a művészettel foglalkozókat érinti, az minden kisvállalkozót, így könyvelőket, ügyvédeket, villanyszerelőket is. Az anonim megszólaló által említett havi 800 ezer Ft-os bevétel esetén a vállalkozással kapcsolatos közteher több, mint háromszorosára nőtt. Katásként évente - iparűzési adóval, kamarai hozzájárulással együtt - 655 000 Ft-ot, főfoglalkozású átalányadózóként 2 086 120 Ft-ot kell fizetni. Ez utóbbit természetesen az adókedvezményekkel (pl. 25 éven aluliak kedvezményével családi kedvezménnyel) csökkenteni lehet. Ez a különbség évről-évre növekedni fog, hiszen az átalányadózók kötelező minimumjáruléka a minimálbér/garantált bérminimum emelkedésével egyre több lesz, míg a kata mértéke állandó.

Nőtt a feketézők aránya a kulturális szférában?

Az átalányadózás esetén a nagyobb bevétel magasabb adóterhet is eredményez, így a vállalkozót nem ösztönzi a szabályos működésre, de a tapasztalatok szerint lényeges növekedés mégsem volt. Aki nem akart adót fizetni, az eddig sem fizetett. Ha egy cég egy vállalkozóval végeztet munkát, akkor érdeke, hogy erről számlát kérjen. A számlát befogadó cégeknél még tisztulást is eredményezett, hiszen gyakori eset volt, hogy a katások a valós munkadíjukon felüli összegről adtak számlát vagy a 12 millió Ft-os keretből ki nem használt részt számlák eladásával hasznosították.

Meghatározható egy csoport a kulturális szcéna szereplői között, akik nem estek el túlzott jövedelemtől egy új adózási forma választása után?

A nyugdíjas vállalkozóknál tapasztalható, hogy bevételtől függően nem volt jelentős változás a katához képest az átalányadózás választásával. Esetükben ez már a régi kata megszüntetése előtt is indokolt lehetett, de akkor még sokan idegenkedtek az átalányadózástól. Akinek a 2023. évi bevétele nem érte el a kb. 5,6 millió Ft-ot, az kevesebb adót fizetett, mint az éves 300 ezer Ft kata. A munkaviszony mellett vállalkozóként tevékenykedők esetén tapasztaljuk, hogy csak az adómentes összeg erejéig – 2023-ban egy művész esetén 2 320 000 Ft-ig – bocsátanak ki számlákat, mivel e felett a jövedelem után már szochot, tb-járulékot és személyi jövedelemadót is fizetni kell. Az adómentes összegig gyakorlatilag 300 ezer Ft-tal kevesebbet fizetnek a vállalkozók, mint amikor katáztak. Az adómentes határ felett is kedvező lehet ez forma. Kb. 3,4 millió Ft-os bevétel esetén azonos a kata és az átalányadózás szerinti adó.