Hétfő délelőtt 11 óra 45 perckor már 369,52 forintnál járt az euró árfolyama, ami egyéves csúcsot jelent. Az érem másik oldala, hogy az elmúlt egy év során, jórészt az Orbán-kormány geopolitikai baklövései és gazdaságpolitikai hibái miatt, a hazai deviza megjárta a poklot. A forint mostani erejét a Magyar Nemzeti Bank (MNB) által biztosított, nemzetközi összehasonlításban is kirívóan magas kamat adja. Ez komoly védőhálót biztosít a forintnak – nyilatkozta Trippon Mariann, a CIB Bank vezető elemzője. A magas kamat gyakorlatilag ellehetetleníti a forint elleni piaci spekulációt.

Egy euróért a legutóbb 2022. április 22-én kellett ilyen keveset adni.

Szintén akadályozza a hazai pénz gyengülését, hogy a külkereskedelmi hiány februárban gyakorlatilag eltűnt. A mérleg többletbe fordult, vagyis a reálgazdaság részéről csökkent a devizakereslet. Így ez az eladói nyomás is megszűnt. A vártnál magasabb márciusi infláció miatt tovább erősödtek azok a várakozások, hogy az MNB később és lassabb ütemben kezdi meg a kamatcsökkentést. Ennek köszönhetően tovább maradhat fenn a többi devizához viszonyított magyar kamatkülönbözet, ami még tovább erősíti a forintot – fejtette ki az elemző.

Most a külső tényezők is a hazai devizának kedveznek. Az elmúlt napokat-heteket világszinten is a kedvező befektetői hangulat jellemezte. Az Egyesült Államokban kedvező inflációs adatok láttak napvilágot: a tengerentúli áremelkedés ugyanis a vártnál nagyobb ütemben fékeződik. Ez erősítette azokat a várakozásokat, miszerint az amerikai jegybank, a Federal Reserve hamarabb leállhat a dollárkamatok emelésével. Ez egyrészt javítja a forint előretekintő kamatelőnyét. Másfelől pedig fokozza a befektetők étvágyát, viszonylagosan felértékelve a hazai kötvényekhez hasonló befektetési eszközöket. Trippon Mariann rövid távon az euróhoz képest még tovább erősödő forintot sem zárt ki. Ez látszik a 369,52-es csúcson,

középtávon azonban már nem ilyen rózsás a kép.

Az elemző nem hinné, hogy az év végén a jelenlegi szinteknél erősebben zár a forint. A következő hónapokban a mostani tudásunk szerint 370-390 forintos sávban ingadozhat az uniós fizetőeszköz ára. Vagyis az euró lényegesen már nem lesz olcsóbb.

Bár a jelenlegi üzleti hangulat szinte minden tényezője segíti a forint erősödését, a magyar gazdaság megmaradt sérülékenységeit nem szabad szem elől téveszteni. Mivel a piac mással foglalkozik, ezek mostanában teljesen háttérbe szorultak. Ugyanakkor e tényezők a következő hónapokban bármikor újra reflektorfénybe kerülhetnek. Az uniós pénzekkel, pontosabban azok fájó hiányával, az ezzel kapcsolatos kétoldalú tárgyalások alakulásával jelenleg senki nem törődik. Ám ha a nyáron a nemzetközi hitelminősítők újra napirendre veszik a magyar államadósság értékelését, akkor a hiányzó EU-támogatások jelentős kockázati tényezőként kerülhetnek gyújtópontba. Amikor az MNB kamatcsökkentésbe kezd, a kamatelőny csökken. Ezek a jövőbeni forintgyengülést előrevetítő, lappangó kockázatok. Trippon Mariann szerint az amerikai és európai bankcsődök után kialakult befektetői kockázatkerülés rámutatott a forint sérülékenységére. Márciusban e külföldi hírek hatására néhány nap alatt újfent 400 forint közelébe emelkedett az euró árfolyama. A hazai deviza ebbéli gyengülése rámutatott arra, hogy a befektetői hangulat romlására a forint nagyon érzékeny. Ameddig magas az MNB kamata és kedvező a nemzetközi hangulat, erős maradhat forint. Ha viszont bármely tényező romlik, azonnal előtérbe kerülnek magyar gazdaság gyengeségei – fogalmazott az elemző. Trippon Mariann ezért azt tanácsolja: aki nyáron külföldre készül vagy bármely más okból valutára, devizára lenne szüksége, a jelenlegi szinteken kezdhet vásárolni.

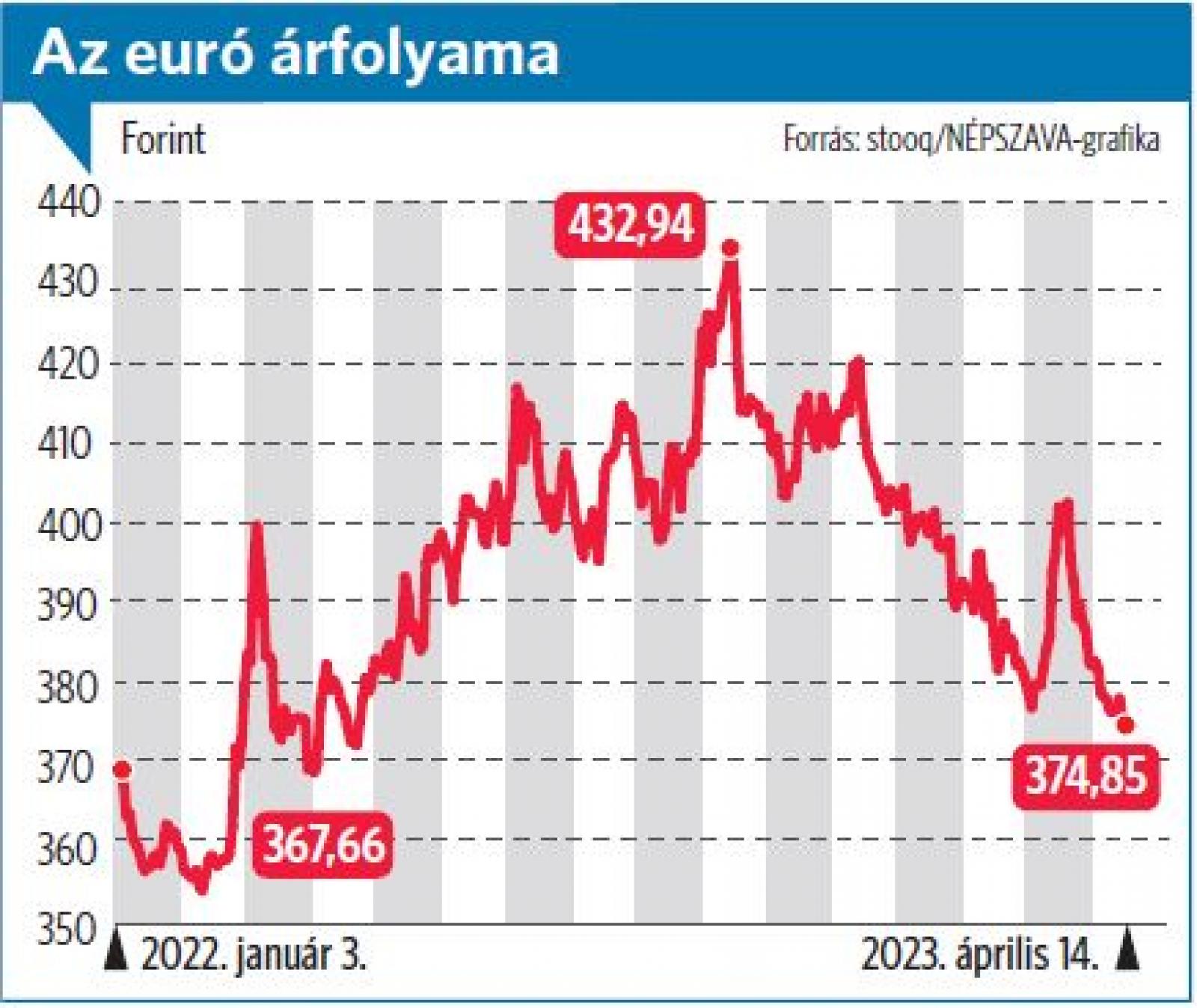

A csúcs ellenére azt sem érdemes elfelejteni, hogy tavaly januárban az euró 360 forint alatt állt. Innen gyengült az orosz-ukrán háború kitörése után a 390-ig a magyar fizetőeszköz.

Igaz, mikor a befektetők számára nyilvánvalóvá vált, hogy az ukrajnai háború közvetlenül nem érinti keleti uniós tagok területi épségét, az árfolyam átmenetileg némi javulásba fordult. A választások után ugyanakkor, a nyár közepére, a forint rendszeresen újabb és újabb történelmi mélypontjára esett. A hazai fizetőeszközt szakértők szerint a magyar jogállam lebontása, az uniós jogállamisági eljárások, a kiszámíthatatlan rendeleti kormányzás, az uniós pénzek hiánya és az ezzel járó brüsszeli feszültségek újabb és újabb gödörbe lökték. A jegybank elhibázott kommunikációja, az idő előtt, 13 százalékon leállított kamatemelés, illetve az egekbe szökő árak miatt végül az euró ára egészen 434 forintig emelkedett. Erre válaszul hozta meg a jegybank tavaly október 14-i, drasztikus döntését, melynek során az irányadó alapkamatot 13 százalékról 18 százalékra emelte.

A 18 százalékos kamatot először átmeneti döntésnek szánta az MNB. A bevezetéskor azzal számoltak, hogy azt 2023 elején már csökkenthetik. Ám az infláció csak januárban tetőzött és azóta is csak alig mutatja a csitulás jeleit. Az inflációs és más kockázatok érdemi csökkenéséig tehát nem vágható a 18 százalékos kamat. A KSH a héten közölte a márciusi inflációs adatot. Eszerint árak az elmúlt 12 hónapban 25,2 százalékkal emelkedtek, Ez csak fél százalékponttal múlja alul a januári tetőpontot. A vártnál lassabban csökkenő infláció miatt az elemzők egyhangúlag arra számítanak, hogy a jegybank júniusnál hamarabb nem kezdheti meg az Európában kimagasló, 18 százalékos irányadó kamat csökkentést. Mégpedig a forintárfolyam legfőbb támasza jelenleg az kiugró kamat.