Ha nem tologatják tovább, egy hónap múlva, június 30-án végleg megszűnik a koronavírus-járvány kitörésekor első kormányzati intézkedésként bevezetett hitelmoratórium. Ez több mint 200 ezer, a jegybank szerint az átlagnál kockázatosabbnak tekinthető adós számára jelenti azt, hogy két év és 3 hónap kihagyás után ismét meg kell kezdenie a törlesztést.

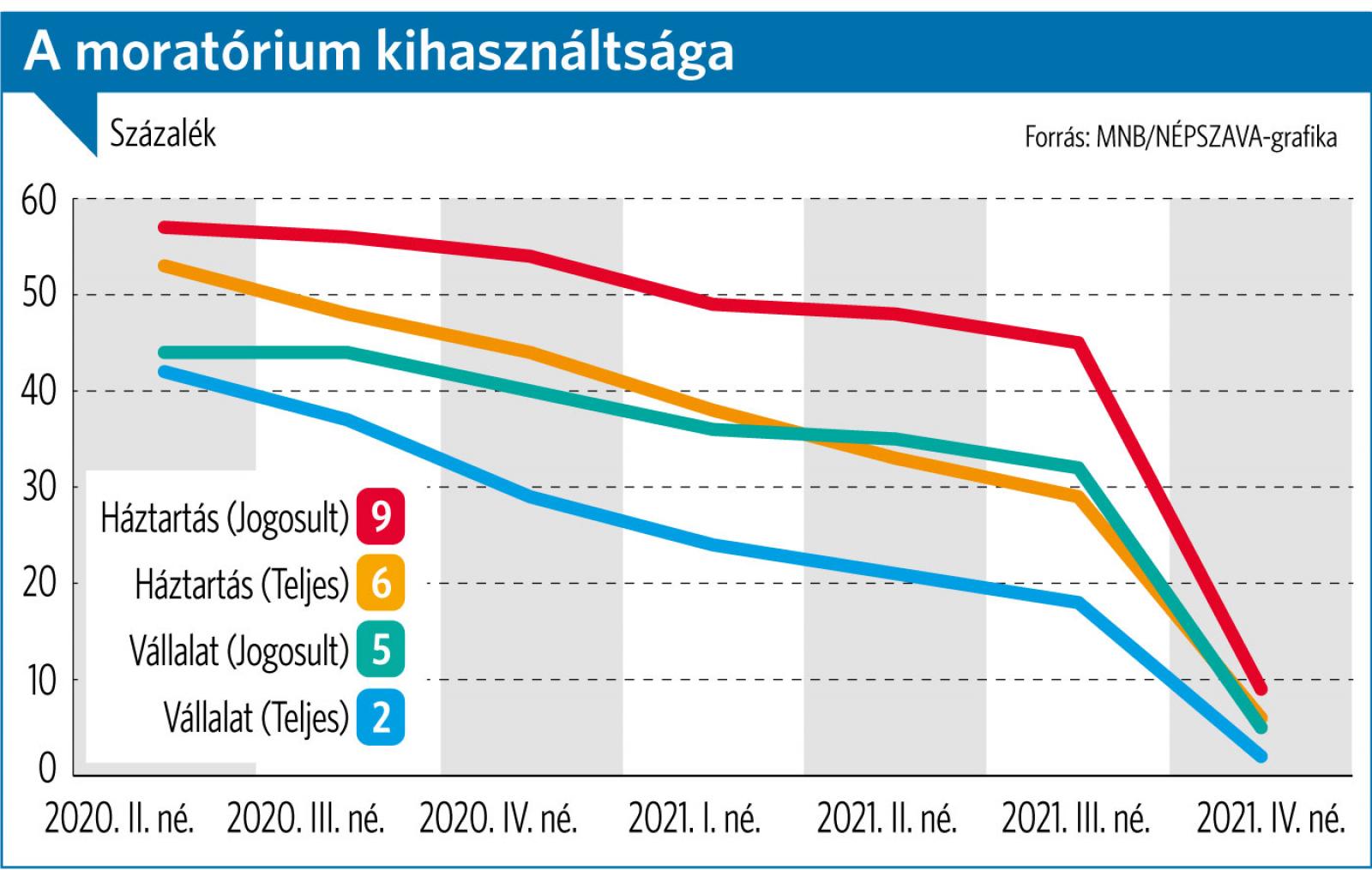

A fizetések felfüggesztését az akkori Orbán-kormány 2020. márciusában rendelte el, első körben az év végéig, de később az intézkedést folyamatosan hosszabbítgatta, így Európa leghosszabb moratóriumává vált. Másfél évig az összes adós élhetett vele, tavaly novembertől csak a nyugdíjasok, a gyermeket nevelők, a közmunkások, az álláskeresők, illetve a covid miatt veszteséget szenvedett vállalkozások számára hagyták meg a lehetőséget. A moratóriumot több mint 1,5 millió lakossági és több tízezer vállalati ügyfél használta ki. Számuk azonban nem feltétlenül a tényleges fizetési nehézségek miatt volt jelentős, hanem azért is, mert a törlesztés halasztását nem kellett külön igényelni, az minden adós számára automatikusan életbe lépett; azt kellett csak jelezni, ha valaki nem tartott rá igényt.

A moratóriumosok köre akkor csökkent le érdemben, amikor ezt tavaly év végén megfordították, és immár a hosszabbítást kellett. A nagyobb sajtófigyelemnek és a jegybank intenzívebb kommunikációjának köszönhetően ekkor tudatosulhatott sokakban az is, hogy a moratóriumnak bizony ára van, ráadásul minél tovább halasztja valaki a törlesztést, annál nagyobb. A moratórium alatt meg nem fizetett részleteket ugyanis később úgy kell visszafizetni, hogy a havi törlesztő nem emelkedhet (kivéve, ha nem változó kamatozású hitelről van szó). Vagyis a futamidőt kell megnyújtani: ekkor pedig hosszabb ideig ketyeg és nagyobb végösszeget eredményez a kamat is.

A Magyar Nemzeti Bank (MNB) korábbi számításai szerint szerint a lakáshitelek több, mint felénél az eredeti összeghez képest 10 százalékkal többet kell majd visszafizetniük azoknak az adósoknak, akik a kezdetektől az idén júniusig kihasználták a moratóriumot. A személyi hiteleknél még nagyobb a felár: ezen kölcsönök több, mint felénél 40 százaléknál is nagyobb mértékben ugrik meg a teljes visszafizetendő összeg a 27 hónapos moratórium teljes igénybevétele esetén. Aki például 1,5 millió forintot vett fel személyi hitelként 25 százalékos kamattal, és még 10 évig fizetnie kell, annak több mint 5,8 millió forintjába fog kerülni a bő 27 hónapos moratórium – derül ki a korábbi elrettentő jegybanki példából. A személyi hiteleket ugyanakkor többnyire ennél rövidebb futamidőre veszik fel az adósok.

A friss adatok szerint a még moratóriumban lévők esetében átlagosan 1,9 millió forintot kell 4,5 év alatt visszafizetni. Ekkora futamidővel ugyanakkor már egy 1,5 millió forintos személyi hitel moratóriumos felára is 280 ezer és 1,7 millió forint között mozog kamattól függően.

Tavaly novemberig így már csak az addig moratóriumban lévő lakossági hitelek ötödénél, a vállalati hitelek bő tizedénél kérték a hosszabbítást, ami mintegy 220 ezer lakossági és mintegy 3 ezer vállalati szerződést érintett. Az MNB legfrissebb adatai szerint februárban a lakossági hitelállomány 5, a vállalati hitelállomány 2 százaléka volt moratóriumban (az új hitelkihelyezések miatt egyre csökken a nem törlesztő állomány aránya). A háztartási hitelek esetében ez összesen 460 milliárd forintnyi kölcsönt jelent: ennek fele lakáshitel, negyede személyi kölcsön, 18 százaléka pedig szabad felhasználású jelzáloghitel.

Az érintett adósok hosszú kihagyás után kezdenek most ismét törleszteni; ebből a szempontból figyelemreméltó, hogy a moratóriumos hitelek összege magasabb, a futamidejük hosszabb, a törlesztőrészletük pedig nagyobb, mint a többi hitelé. A moratóriumos lakáshitelek negyedét, a szabadfelhasználású jelzáloghitelek kétharmadát ráadásul még a jegybanki adósságfék szabályok bevezetése előtt vették fel. Vagyis esetükben még nem volt kikötés, hogy csak a nettó jövedelmük feléig adósodhatnak el. Az is nehézséget okozhat majd, hogy a moratóriumban maradt szabadfelhasználású jelzáloghitelek közel háromnegyede, a lakáshitelek bő harmada változó kamatozású. Több tízezer moratóriumos adós szembesülhet tehát 27 hónapnyi nemfizetés után a törlesztés megkezdésekor a két év fél évvel ezelőttinél jóval magasabb törlesztőrészletekkel.

Nehezítik a céges törlesztést az energiaárak

A termelési költségek, az energia- és nyersanyagárak növekedése a jegybank szerint negatívan hathat a vállalatok adósságszolgálati képességére. A teljes vállalati hitelportfólió ötöde, mintegy 2 ezer milliárd forintnyi hitel van olyan vállalatokhoz kihelyezve, amelyek tevékenységét ilyen szempontból kockázatosnak látják a bankok. Jelentősebb ilyen hitelállománnyal bír a villamosenergia-termelés, a közúti áruszállítás, a vegyi áruk nagykereskedelme és az egyéb, élelmiszergyártáshoz tartozó szakágazatok. Kiemelten érzékenyek a vegyipari cégek, valamint azok a vállalatok, amelyek fém alapanyagot használnak fel a termeléshez: ezen vállalatok hitelállománya 620 milliárd forint, a teljes vállalati állomány 6 százaléka. Dancsik Bálint, az MNB osztályvezetője szerint ugyanakkor a költségsokk önmagában nem feltétlen jelenti a hitelkockázatok emelkedését is; kulcsfontosságú, hogy ezek a cégek hogyan tudják majd azt az árazásukban érvényesíteni.

A kamatok most ugyan a januárban bevezetett kamatstop miatt nem emelkedhetnek a tavaly októberi szintnél magasabbra, ám ez az intézkedés a jelenlegi szabályozás szerint június 30-án a moratóriummal egy időben szintén véget ér. A kamatstopot ugyanakkor valamilyen formában várhatóan meghosszabbítják, erre Gulyás Gergely miniszter is célzott a legutóbbi kormányinfón; elmondása szerint erről június közepén dönt majd a kormány. A jegybank azt javasolja, hogy a moratóriumhoz hasonlóan már csak a nyugdíjasok és a gyereket nevelők számára tartsa fenn a kormány a kamatstopot. Így elképzelhető, hogy a moratóriumból frissen kikerülő változó kamatozású hiteleseknek nem kell majd azonnal a magasabb törlesztőrészletekkel is szembenézniük.

A vállalati szektorban a moratóriumban még résztvevő hitelállomány kétharmadát beruházási hitelek teszik ki. A kockázatosabbnak tekinthető kereskedelmi ingatlan célú projekthitel-állomány 3,2 százalékát, 52 milliárd forintnyi hitelt nem törlesztik még. Ezek többsége szállodák finanszírozására nyújtott hitelekből áll, és a teljes szállodafinanszírozási projekthitel-állomány 10 százalékát jelenti. A lakóparkok finanszírozására nyújtott projekthiteleknél 11 százalékos a részvételi arány.

Összességében az MNB úgy ítéli meg: a moratórium alatt álló hitelállomány kockázata magasabb lehet a lakossági és a vállalati szegmensben is a törlesztés folytatását választó ügyfelek hiteleihez képest. Ezek a kockázatok a jegybank szerint ugyanakkor nem tekinthetők rendszerszinten kiemelkedőnek. Ezzel együtt indokoltnak látják ezen adósok fokozott nyomon követését, a személyre szabott megoldási javaslatok kialakítását.

Alsó cikk Késnek a fizetéssel az egykori moratóriumosok

Az általános moratórium tavaly novemberi kivezetésével emelkedett a késedelmesen fizetett hitelek állománya. A jegybank adatai szerint a háztartási hiteleknél 121 milliárd, a vállalati körben 76 milliárd forinttal nőtt a 3 hónapnál rövidebb késedelemben lévő hitelek volumene október és február között.

A lakossági hitelek esetében az újonnan fizetési késedelembe esők aránya 4 százalék. Ezen adósok 61 százaléka frissen lépett ki a fizetési moratóriumból. Az új késedelembe esők majdnem harmadát adják a személyi hitelesek, negyedét a folyószámlahitelek, 16 százalékát a hitelkártyák teszik ki. A késedelmes fizetések megugrását a jegybank szerint az is okozhatta, hogy a moratóriumosok elszoktak a törlesztési rutintól.

A nemteljesítő háztartási hitelek aránya a tavalyi harmadik negyedév történelmi mélypontjáról, 2,8 százalékról 4,2 százalékra nőtt december végére. A nemteljesítő hitelállomány az általános moratórium kivezetése és 2022. februárja között 151 milliárd forinttal emelkedett. A személyi hiteleknél 5 százalékról 9 százalékra, a szabad felhasználású jelzáloghiteleknél 9 százalékról 11 százalékra ugrott a nemteljesítő arány. A lakáshiteleknél nagyobb a fizetési fegyelem: a ráta mindössze 1,2 százalékponttal 2,8 százalékra nőtt februárig. Összességében a háztartási NPL-ráta februárban, azaz több mint 3 hónappal az általános moratórium kivezetése után 4,3 százalékon állt.

A vállalati hitelek közül az újonnan legalább egynapos fizetési késedelembe esők aránya 1 százalék: majdnem harmaduk frissen lépett ki a moratóriumból. Az újonnan késedelembe esők harmadát az ingatlannal foglalkozó, 14 százalékát a feldolgozóipari, 13 százalékát a kereskedelmi vállalkozások teszik ki. A nemteljesítő hitelek aránya 3,5 százalékról 4,2 százalékra emelkedett februárig. A késedelmek decemberben ugrottak meg jelentősen, de ez gyorsan visszarendeződött, januárra alacsonyabb szinten stabilizálódott a késedelmes állomány – magyarázta Dancsik Bálint, az MNB főosztályvezetője.

A nemteljesítő vállalati hitelállomány az általános moratórium kivezetése és 2022. februárja között összességében 102 milliárd forinttal bővült. Vállalatméret szerint ebből 53 milliárd forint kkv-hitel, 48 milliárd forint nagyvállalati hitel. Hitelcél szerint 35 milliárd forint beruházási hitel, 36 milliárd forint forgóeszközhitel és 31 milliárd forint egyéb hitel vált nemteljesítővé október óta.