Kevesebb hitelt tudnak majd fölvenni októbertől – főként az alacsonyabb keresetű - ügyfelek, ha a változó kamatozású hitelek mellett döntenek. Az MNB ugyanis az adósságfék-szabály szigorításával igyekszik a kiszámíthatóbb, fix kamatozású lakáskölcsönök felé terelni a lakosságot. A módosítás értelmében minél hosszabb időre fixálja az ügyfél a jelzáloghitele kamatát, annál nagyobb lehet a jövedelemarányos törlesztőrészlete, vagyis annál több hitelt tud fölvenni. Igaz, ez esetben magasabb kamatokkal is kell számolnia.

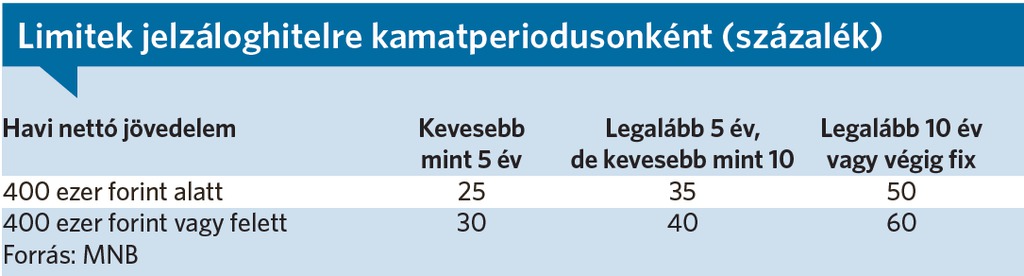

A jelenlegi szabályozás szerint 400 ezer forintos nettó fizetés alatt a jövedelem 50 százaléka, afelett pedig a 60 százaléka lehet a jelzáloghitelek maximális törlesztőrészlete. Az MNB hétfőn bejelentett döntése értelmében azonban október 1-jétől az új, 5 évnél rövidebb kamatperiódusú jelzáloghitelek esetén az adós havi törlesztőrészleteinek összege nem haladhatja meg a rendszeres havi nettó jövedelem 25, illetve 30 százalékát. Az 5 évnél hosszabb, de 10 évnél rövidebb kamatperiódusú hitelek esetében az arány a jövedelem 35, illetve 40 százaléka lehet. A jelenlegi 50, illetve 60 százalékos limit csak a legalább 10 évre vagy a futamidő végéig fixált kamatozású jelzáloghiteleknél marad. További, de csak 2019. július 1-jétől életbelépő változás lesz, hogy a nagyobb arányú törlesztőrészleteket a jelenlegi 400 ezer forintos jövedelemhatár helyett csak 500 ezer forint feletti jövedelem esetén lehet majd vállalni.

A jegybank közleménye szerint az új szabályozás bevezetéséről az MNB egyeztetett a piaci szereplőkkel, az erről szóló jegybanki rendelet tervezetét az Európai Központi Bank jelenleg véleményezi. A módosítások ennek lezárását, a rendelet véglegesítését és kihirdetését követően léphetnek hatályba.

Kiszámoltuk, mit jelent mindez egy átlagbérből élő, átlagos hitelfelvevő esetében. A KSH adatai szerint márciusban a nettó átlagkereset 220 ezer forint volt, vagyis egy átlagbérből élő, egyéb hitellel nem rendelkező ügyfél jelenleg legfeljebb 110 ezer forintos törlesztőrészletet engedhet meg magának. Ez októbertől 55 ezer forintra csökken, amennyiben 5 évnél rövidebb kamatperiódust választ, és 77 ezer forintra, ha 5 évnél hosszabb, de 10 évnél rövidebb kamatperiódusú hitelt vesz fel. Ha 10 évre vagy végig rögzített kamatozás mellett vesz fel hitelt, akkor továbbra is 105 ezer forint lehet a törlesztőrészlete.

Banki statisztikák szerint egy átlagos ügyfél 10 millió forint hitelt vesz fel 15 évre: ennek törlesztőrészlete 3 évig fix kamat mellett 70-74 ezer forint, 5 évre fixált kamat esetében 73-78 ezerre rúg a törlesztő, 10 évre rögzített kamat mellett pedig 77-81 ezer forintot kell havonta visszafizetni. Vagyis jól látható, hogy az új szabályrendszerben egy átlagbérből élő csak legalább 5 évre, de inkább 10 évre rögzített kamatozású hitelkonstrukció választása esetén tud fölvenni egy 10 millió forintos jelzálogkölcsönt.

Miközben az átlagfizetés nőtt, a lakáshitelek kamata csökkent az elmúlt 4 évben, így a fizetések jóval kisebb részét viszi el most egy kölcsön, mint 2014-ben – derül ki a Bankráció.hu elemzéséből. Négy év alatt az átlagfizetés 42 százalékkal nőtt, a lakáshitelek átlagkamata pedig több mint 40 százalékkal, 4,42 százalékra csökkent. Ezzel kalkulálva egy tízmillió forintos, 20 éves futamidejű lakáshitel havi törlesztése négy évvel ezelőtt 81 ezer forintba került, most pedig alig több mint 60 ezer forint. A havi nettó 220 ezer forintos átlagbérnek így ez a lakáshitel most a 28 százalékát viszi el, míg 2014-ben az akkori nettó 155 ezer forintos átlagfizetés több mint az 50 százalékára rúgott a törlesztő.

Az MNB-nek egyébként éppen ez is a célja: a kiszámítható törlesztőrészletű, fix kamatozású lakáskölcsönök térnyerését igyekszik ösztönözni. „A rövidebb kamatperiódusú lakáshitelek törlesztőrészlete gyakran megváltozhat, akár kedvezőtlen irányba is, így ezen ügyfeleknek kellő jövedelem-tartalékkal kell rendelkezniük annak érdekében, hogy a hitelek visszafizetése problémamentesen megvalósuljon” – olvasható a jegybanki közleményben.

A hosszabb periódusra rögzített kamatozású hitelek törlesztőrészlete ugyan most magasabb, mint a változó kamatozású kölcsönöké, mivel előbbieket a bankok – belekalkulálva a jövőbeni kamatkörnyezet változást – magasabb kamatokkal adják. Ez azonban hosszú távon átfordulhat.

A jegybank valószínűleg nem fogja tudni hosszútávon a jelenlegi szinten tartani az alapkamatot, annak emelése miatt pedig nőhetnek a most még alacsony hitelkamatok – mondta érdeklődésünkre Trencsán Erika, a Bankráció.hu hitelszakértője. Mivel pedig már egy százalékpontnyi kamatemelkedés is a törlesztőrészlet 8-9 százalékos drágulását jelenti, érdemes a minél hosszabb kamatperiódus mellett dönteni, hiszen az biztosítja a változatlan összegű törlesztőrészleteket.

Fotó: Népszava

Trencsán Erika megjegyezte: a hitelfelvevők jóval óvatosabbak, mint korábban, és jellemzően nem használják ki a maximálisan igényelhető törlesztőrészletet, több bank pedig az MNB előírásainál szigorúbb szabályokat alkalmaz most is. Az újonnan folyósított lakáshitelek mintegy 70 százaléka ráadásul már legalább 3 évre rögzített kamatozású, a fix hitelek több mint felét 5 évre rögzített kamattal vették fel. Trencsán Erika tapasztalatai szerint rövidebb kamatperiódusban inkább azok gondolkodnak, akik valójában bármikor vissza tudják fizetnie a hitelüket, mert vagy van megtakarításuk, csak a kedvező kamatok miatt igényeltek hitelt, vagy korábbi ingatlanuk értékesítéséig igényeltek kölcsönt az újabb ingatlan megvásárlásához.